新湖有色(镍&不锈钢)2025年报:镍价连接磨底,不锈钢看护区间运行

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来回

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来回

客户端

开首:湖畔新言

要点

在低迷的镍价的冲击下,以及硫化矿山品位下降,2024年外洋镍企因老本攀升出产耗损接连停产。另外印尼RKAB审批经由放缓也握续制约着印尼镍产量的开释火法冶真金不怕火表情,其产量增长不足预期。全球镍供应由此前的全面多余转为二级镍多余彰着收窄,以至国内镍铁供应转为紧缺。

在资格2023、2024年国内及印尼电积镍新增表情的快速投产后,全球纯镍产量大幅增长,但国内纯镍消费当今仅网络于合金和电镀限制,纯镍多余幅度扩大。2025年天然国内新增表情较少,但跟着2024年新投产表情的达产,以及印尼新增的5万吨表情的产量开释,2025年估量国内和印尼纯镍产量将连接增多。

24年镍价在火法表情12万元/吨的老本位相沿较强。但2025年纯镍多余趋势难改,全球库存将延续累库。2025年不摈弃跌破12万,向湿法冶真金不怕火老本10万元/吨的老本去迫临。

舍弃10月印尼对2025年的迷惑额度审批达到了2.5亿湿吨,但据测算审批量至少在2.9亿吨隔邻才能温情镍企需求。对镍价来说,25年印尼政策仍是要点关怀变量。

不锈钢下流需求端有韧性。2025年国内经济将教育。估量25年国内不锈钢消费或好于24年,增速有望扩大,或为不锈钢价钱带来一定的朝上弹性。

国内不锈钢已成为产能多余行业。产量和需求及利润息息关系,不锈钢产量弹性较大。若不锈钢需求较好,不锈钢价钱攀升,钢厂出产意愿攀升产量增多将压制不锈钢上方空间。

2025年纯镍多余延续,镍价或连接磨底,全年运行区间为10-14万;不锈钢产量弹性大,在镍价莫得趋势性行情的影响下,难以走出零丁性行情,全年或在1.2-1.5万区间轰动。

一、2024行情记挂

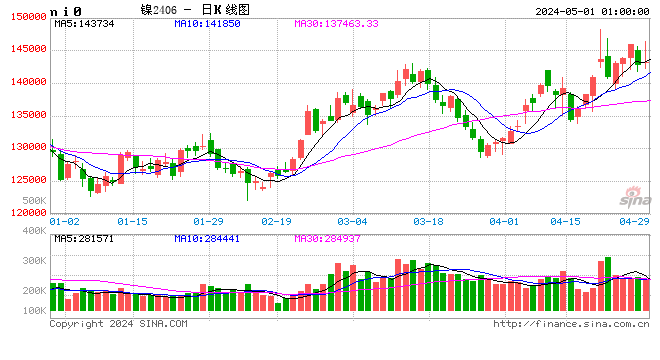

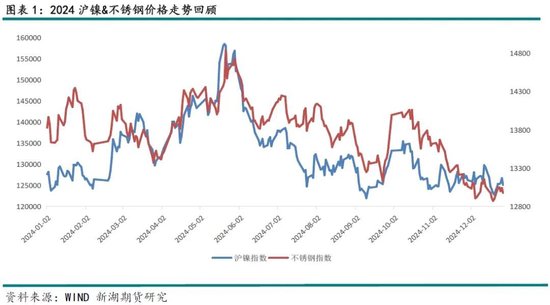

1、RKAB政策和新动力需求主导镍价走势,不锈钢随从镍价运行

2024年镍和不锈钢价钱举座呈区间轰动运行,下半年运行区间收窄。

岁首阛阓传出,印尼镍矿山新一年配额(RKAB)审批多有蔓延,印尼镍矿源紧缺,镍矿升水价钱高潮,镍价触底。2月底新动力需求有好转迹象,硫酸镍价钱最初回升,镍价在RKAB政策不笃定的布景下开启反弹。

3月底全球宏不雅情感好转,中好意思共振复苏迹象彰着,有色板块开启新一轮涨势。镍价在印尼镍矿垂危矿价走高,新动力需求向好,硫酸镍价钱偏强运行的基本面加握下,大幅反弹至16万。

5月底宏不雅情感消退,镍价在供应多余的布景下快速回落。下半年国表里纯镍库存握续累库压制镍价上方空间。而况在三元电板占比超预期下降的情况下,下半年新动力限制镍需求握续疲弱,镍价短缺利多提振。在924国内宏不雅政策一刹提振后,镍价又重回跌势。

10月14日印尼镍矿新配额审批通事后,镍矿紧缺局面取得缓解,印尼镍矿价钱扫尾涨势运转回落。镍矿紧缺对镍价的驱动也不存在,但12万的火法冶真金不怕火老本相沿较强,镍价窄幅运行。

不锈钢全年不才方老本相沿托底,上方需求疲弱库存偏高的压制下,举座随从镍价区间运行。11月下旬铬铁价钱大幅回落,镍铁价钱也小幅走弱,不锈钢老本下移,下方空间掀开,不锈钢跌破前低。

二、全球原镍多余幅度权臣收窄,但纯镍多余趋势难改

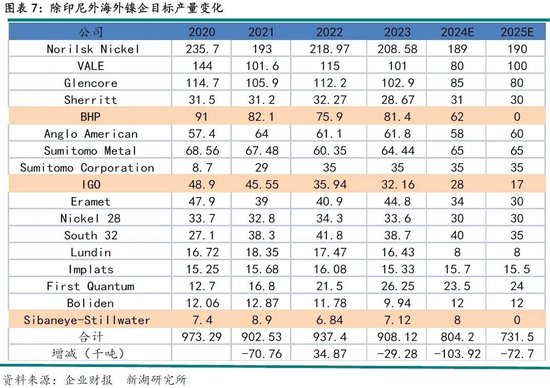

1、澳大利亚及新喀里多尼亚镍企大幅减产

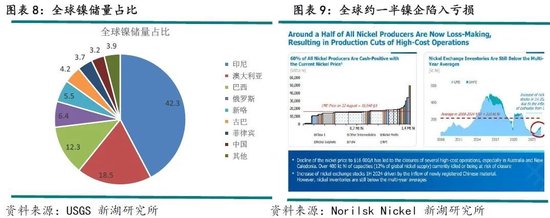

2023年中国及印尼考究镍产能激增形成镍价腰斩,一语气持续的低价红土镍供冒昧全球镍出产商估量打算形成重创。据麦格理分析师估量,镍价跌至每吨1.6万好意思元隔邻,全球超越60%的企业正在承受耗损。

澳大利亚镍资源量在全球占比为18.5%,成为国际硫化镍主产区。近两年镍价钱暴跌和阛阓供应多余,导致澳大利亚硫化镍产业深陷逆境。本年以来澳大利亚镍企陆续晓示减产、停产,估量2025年减停产还将连接扩大。澳大利亚政府首席经济学家办公室预测,澳大利亚的镍出口将从2023财年的161000吨下降到2026财年的62000吨。当今普通出产的仅剩嘉能可的Murrin Murrin镍矿。

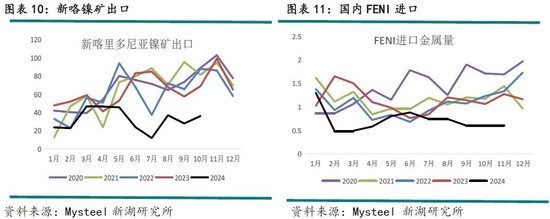

除此之外,低迷的镍价也冲击着新喀里多尼亚的镍产业。天然新咯的镍储量在全球中占比仅为5.5%,但却是全球第四大矿山镍出产国,而况亦然中国水淬镍的主要入口开首国。2023年中国水淬镍入口中新咯占比为28%。本年5月份新喀里多尼亚发生龙套,令该地区的镍出产雪上加霜。5月14日,新咯各地试验紧迫景色,该地区镍加工场正在以最低产能运行,大部分镍矿山停运。2024年1-10月新咯镍矿出口同比下降486%至321万什物吨。1-11月国内水淬镍入口同比下降37.6%至7.8万金属吨,降幅为4.7万金属吨。

另外2024年9月,南非采矿及金属加工集团Sibanye-Stillwater晓示,此前在2022年以8,500万欧元收购法国矿业公司Eramet位于法国Seine-Maritime的镍考究厂,2025年将罢手出产,改建成车电板材料工场,估量2027年投产。Lundin二季报表示,由于大地歪斜下降戒指了出产,产量、品位以及回收率均有下降,估量采矿率将缩短到2024年底。2024年见解产量下调至7000-9000吨。

通过对下表企业的产量统计,估量2024年,除印尼外,外洋其余镍企产量将同比下降10.4万吨,2025年将下降7.3万吨。但研究到低迷的镍价对高老本企业握续带来的冲击,不摈弃2025年减产数据将在此基础上扩大。

2、印尼火法表情将仍受RKAB审批制约,国内镍铁产量延续下滑

2024年印尼RKAB的审批经由举座来说是低于预期的,因新的审批政策较以往一年一转变为三年一批。RKAB配额从容,激勉的镍矿各类性的减少。部分企业因为镍矿供应商缺印尼资源税税票导致镍铁出口难,从菲律宾入口镍矿在一定程度上处罚了税票的问题。除此除外,近期印尼部分矿山迷惑的镍矿品性良莠不都,部分镍矿硅镁比偏高,在一定程度上影响了镍铁出产的质地。印尼从菲律宾入口的镍矿主要用作长入,对镍矿杂质有一定的条件,其中不汲取硅镁比超越1.5的镍矿。

镍矿紧缺使得印尼镍矿内贸升水握续高潮。当地工场为温情普通出产需要,对镍矿入口需求增多。从二季度运转印尼从菲律宾入口的镍矿节节攀升。1-10月印尼自菲律宾入口镍矿931万湿吨,2023年入口量仅有37.4万湿吨。

据Mysteel调研了解,舍弃10月14日,在新配额审批通事后,印尼镍矿出产企业已有126家通过审批,2024年统统迷惑额度达到2.75亿湿吨,印尼镍矿价钱也开启下行趋势。据Mysteel估算,印尼镍矿供应成果(骨子供应量/通过的配额)约为85%(受到天气要素浮动),即在审批通过的2.75亿吨镍矿的配额中,骨子能迷惑并供应至下流的量约为2.35-2.4亿吨。2025年的迷惑额度也达到了2.5亿湿吨、2026年额度为2.3亿湿吨。据推测2024年印尼镍矿需求量约为2.3亿吨,镍矿审批量已温情需求。但2025年印尼镍矿需求量约为2.5亿吨,即审批量至少在2.9亿吨隔邻才能温情镍企需求。当今来看2025年印尼镍矿仍将呈现紧均衡,RKAB审批经由和额度将径直影响印尼镍各品种产量开释,尤其是需要高品位镍矿的火法表情。2024年8月,印尼政府示意,为了有用抑制国内镍资源的迷惑速率和保护资源储备,已决定暂停或辞让成就新的聘请反转窑矿热炉(RKEF)火法冶真金不怕火本事的镍冶真金不怕火智力。

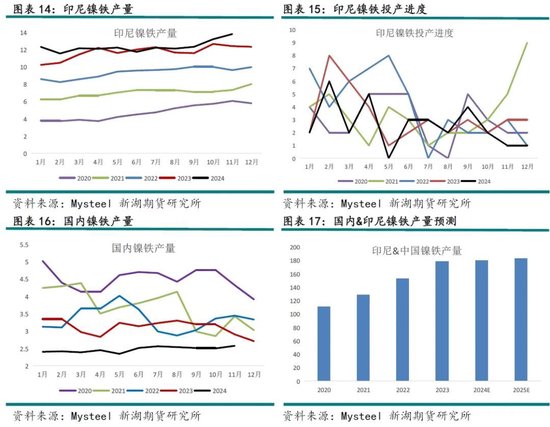

受印尼政策以及镍矿供应紧缺影响,天然仍有印尼镍铁及冰镍新增表情在投产,但2024年印尼镍铁及冰镍产量增长不足预期,而况年内在利润驱动下,镍铁和高冰镍之间彼此滚动彰着。年底在镍价低位,高冰镍产线利润下滑的影响下,此前转产高冰镍产线的企业重新转回镍铁,11月印尼镍铁产量同比大幅增长。

2024年1-11月印尼镍铁产量同比增多5.6%至136万吨,增幅7.2万吨;冰镍产量同比增多5.8%至25.96万吨,增幅1.4万吨。24年火法表情增速较23年大幅下滑,在印尼政府挑升提振镍价,RKAB审批寸不足预期的可能,估量25年印尼火法表情产量开释或将靠近一定不笃定性。对镍价来说,25年印尼政策仍是要点关怀变量。

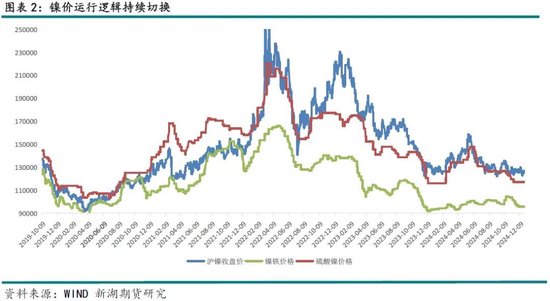

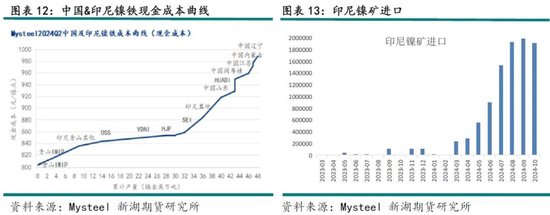

印尼RKAB审批经由不足预期,2024年在镍价跌跌不竭的情况下,印尼镍矿内贸价钱不跌反涨,镍矿供应偏紧,菲律宾镍矿价钱也相对坚挺。但国内不锈钢需求疲弱,钢厂在出产耗损和消费压力下朝上寻求利润空间,加大了对镍铁原料的压价力度。2024年镍铁价钱一直在底部位置轰动运行。

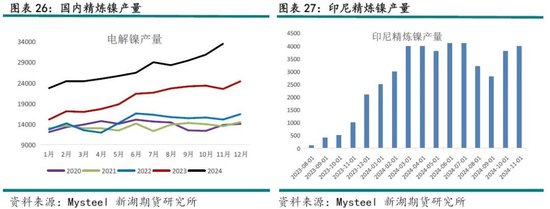

从镍铁老本弧线来看,国内铁厂处于老本弧线最右端。自2022年印尼低老本镍铁大都插足国内,国内镍铁厂估量打算压力屡见不鲜。2024年更是在高下流均受到压制的布景下,耗损进一步扩大,国内大部分铁厂也曾进行了停产不详转作念其他品种,还有一部分铁厂凭借其本人上风降负荷出产,其中大部分为一体化铁厂。2024年国内镍铁产量大幅下滑,1-11月累计产量为27.2万吨,同比下降21.6%,降幅7.5万吨。估量25年国内镍铁产量将延续下滑,但在一体化铁厂产量相沿下,估量降幅将大幅收窄。

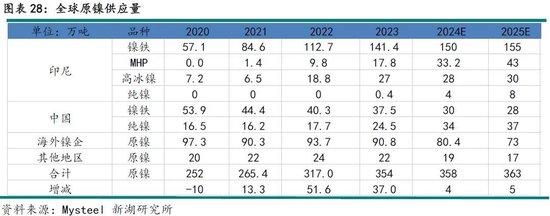

中性预期下,估量2025年印尼镍铁新增约5万吨至155万吨,国内镍铁产量下滑约2万吨至28万吨。印尼高冰镍产量增长1.6万吨至30万吨。

3、低老本上风下,估量MHP延续高增长

天然2024印尼RKAB审批较慢影响到印尼镍铁和冰镍产量增长,但因湿法冶真金不怕火不错处理劣品位镍矿,并稳妥印尼积极发展新动力产业的计谋意图,印尼镍矿垂危并未影响湿法表情的产量开释。另外湿法的老本较低,2024年下半年跟着镍价跌至低位,一体化火法到冰镍再到纯镍的表情利润率已降至10%以下,其老本约在12万元/吨隔邻;但湿法冶真金不怕火的老本约在10万元/吨,湿法一体化表情利润率仍在20%以上。

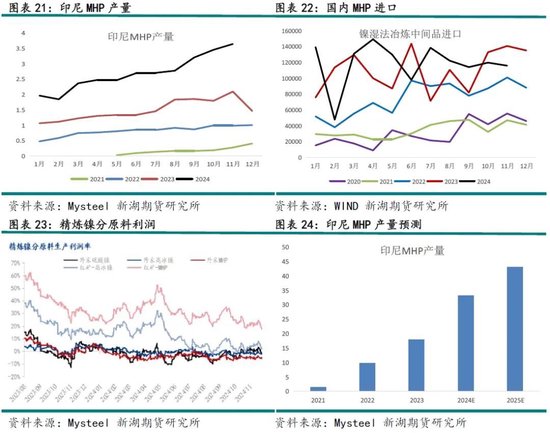

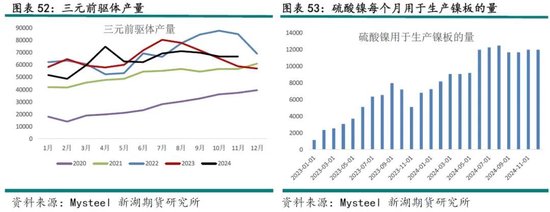

2024年跟着本事熟悉以及大都电积镍表情投产对中间品需求攀升,2024年印尼MHP新增表情加速投产。1-11月MHP产量累计同比大增80.5%至29.5万吨,增幅13.2万吨。在印尼中间品产量大幅增长的布景下,2024年国内入口量也延续高增长。1-11月国内中间品入口累计同比增长10%,同比增多约2.5万金属吨。

2025年印尼仍有湿法冶真金不怕火表情投产,再加上2024年新增表情的逐渐达产,估量2025年MHP产量仍将延续高增长,估量增多10万吨至43万吨。

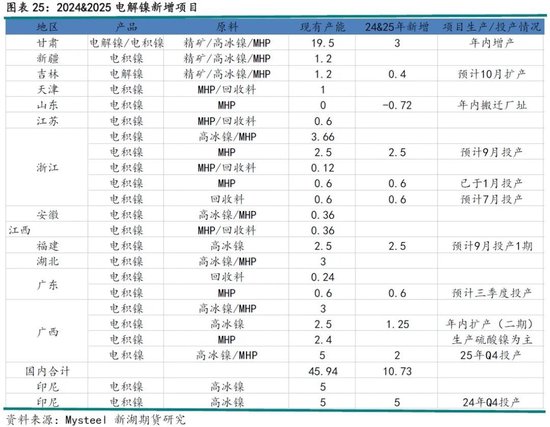

4、考究镍多余趋势难改,二级镍多余收窄

2024年中国和印尼的电积镍表情仍在加速投产,产量进一步开释。在资格2023、2024年国内及印尼电积镍新增表情的快速投产后,全球镍供需由之前的二级镍多余,一级镍短缺的局面诊疗为镍产业链条线上的整个品种全面多余。2024年国内1-11月纯镍产量同比增多36%至30万吨,增幅8万吨。1-11月印尼纯镍产量为3.9万吨,2023年全年产量为4100吨。2025年天然国内新增表情较少,但跟着2024年新投产表情的达产,以及印尼新增的5万吨表情的产量开释,2025年估量国内和印尼纯镍产量将连接增多。估量国内产量增多3万吨至37万吨,印尼产量增多3.7万吨至8万吨。

2023年镍价腰斩。在低迷的镍价的冲击下,重叠外洋高通胀,高利率,以及大部分硫化矿山品位下降,外洋镍企因老本攀升出产耗损接连停产,西澳镍产业堕入大面积休克,新喀里多尼亚的镍产业也受突发事件以及高老本的影响,产量大幅下降。2024年除印尼外,镍价下降带来的负反应加重,外洋镍企产量超预期下降。另外,国内镍铁厂也靠近同等的估量打算压力,镍矿价钱坚挺,镍铁价钱承压。耗损扩大的情况下,国内镍铁产量也大幅下滑。外洋镍企及国内镍铁厂2024年统统减产量接近20万吨,全球镍供应多余量大幅收窄。

除企业耗损带来的减产外,印尼RKAB审批经由放缓也握续制约着印尼镍产量的开释,2024年印尼镍铁和冰镍产量仅录得个位数增长。火法冶真金不怕火表情产量增长不足预期,也极大地缓解了全球镍供应多余的压力。

汇总来看,2024年全球原镍总供应量为258万吨,较2023年254万吨仅增4万吨;2025年估量仅增多5万吨至363万吨。从多余结构上来看,全球镍供应由此前的全面多余转为二级镍多余彰着收窄,但一级镍多余扩大的情况。以至国内镍铁供应转为紧缺。

天然24年镍价在火法表情12万元/吨的老本位相沿较强。但2025年纯镍多余趋势难改,全球库存将延续累库。2025年不摈弃跌破12万,向湿法冶真金不怕火老本10万元/吨的老本去迫临。

三、纯镍需求网络在合金限制,新动力镍需求或边缘改善

1、纯镍需求网络在合金限制,增量有限

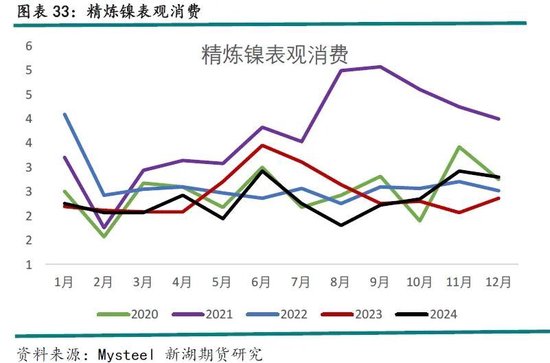

跟着印尼MHP和高冰镍产量的握续开释,2022年底硫酸镍原料中纯镍占比降至0,并延续至2024年。而况在不锈钢原料中,由于镍铁权臣的老本上风,不锈钢纯镍的消费近两年也降至2-3%。纯镍需求则网络在合金、电镀等限制。因此不错看到,23、24年国内国内考究镍表不雅消费由2021年的44.5万吨降至不足30万吨。

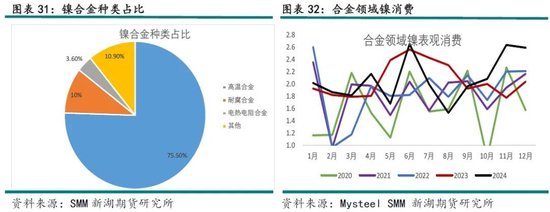

镍合金凭证种类不同具有不同特质被庸俗诈欺于海洋限制、环保限制、动力限制等。据SMM调研了解面前国内合金板块种类占比较大的为高温合金其占总量的75.5%。其次为耐腐蚀合金约10%。高温合金被庸俗诈欺于发动机以及燃气轮机等限制。耐腐合金镍则主要诈欺于LNG、LPG等动力化工原料的输送、储存等。凭证爽朗估算,2024年国内合金、电镀限制镍消费约为25万吨,2023年为24.8万吨,同比微增。因合金、电镀限制镍消费基数较低,且较为相识保握刚性。比较于考究镍新增产能,其需求增量难以扭转供需多余的矛盾。乐不雅估量25年合金、电镀限制保握一定增长,或带来2-3万吨的增量。

2、不锈钢供应弹性较大,需求端有韧性

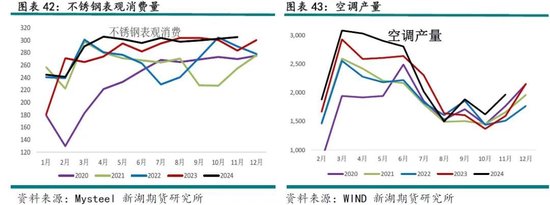

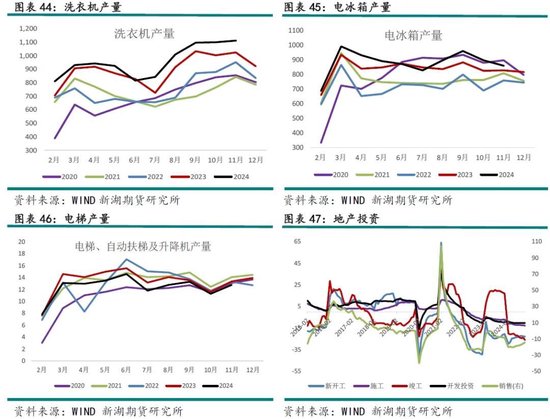

不锈钢下流消费中厨具餐具占21%,家电占13%,建筑遮挡占比10%,制管占17%;制管需求主要不错分为三类。一是家装、产品类;二是燃气 管谈、石化用管;三是冷凝管、汽车排气管等。因此不锈钢下流消费和餐饮、地产息息关系。2024年地产投资大幅下滑,而况在世界收入下降的布景下,餐饮行业进展疲弱;然则在出口高增以及家电行业进展亮眼的提振下,2024年国内不锈钢消费仍达成了正增长,1-11月表不雅消费同比增多4.4%至3191万吨,增幅135万吨。从下流末端来看,2024年国内空调产量同比增多9.4%,洗衣机同比增多7.3%,电雪柜产量同比增多5.2%,电梯产量同比下降6.6%。2024年1-11月国内不锈钢出口同比增多20.4%至457.8万吨,入口同比下降3.7%至173万吨。净出口同比增多84万吨至284万吨。估量25年在国内地产刺激政策下,地产投资有望降幅收窄,对不锈钢累赘也将收缩;重叠国内提振消费买通内轮回的政策方针,估量25年国内不锈钢消费或好于24年,增速有望扩大。

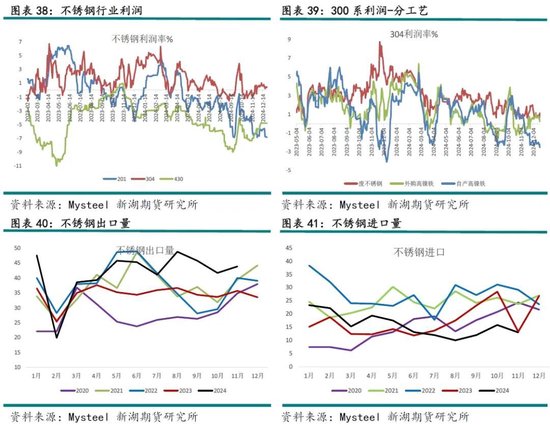

在老本坚挺和需求疲弱累赘,2024年不锈钢企业利润进一步下滑, 300系利润彰着好于200系和400系,300系全年大部分时间利润率均为正,8-11月部分时间为耗损景色。300系单干艺来看,全年进展最佳的是用废不锈钢为原料的产线。天然不锈钢厂利润进展欠安,然则在内卷的氛围下,全年不锈钢产量保握沉静,11月300系产量以至创年内新高。1-11月国内不锈钢粗钢产量同比增多6.6%至3481万吨,增幅216.7万吨;其中300系同比增多5.3%至1799万吨,增幅91.5万吨;200系同比增多3.2%至1040万吨,增幅32.8万吨。据Mysteel调研,舍弃11月国内不锈钢粗钢单月产能高达465万吨,11月国内粗钢产量仅有331.8万吨,年内最高产量为336万吨。国内不锈钢产能多余,产量受需求以及钢厂利润影响较大。不锈钢供应弹性较大,对镍铁的需求需要关怀不锈钢下流需求及钢厂利润。

3、新动力汽车限制需求或将好转

为冒昧全球焕发危急,碳减排已成为全球共鸣。全球多个国度纷繁提议“碳中庸”前景。日本、韩国、英国等国均提议在2050年达成碳中庸。我国提议要在2030年前二氧化碳排放达到峰值,勉力求取2060年前达成碳中庸。跟着电板本事的持续逾越,近几年全球新动力汽车行业旺盛发展,新能汽车行业镍消费亦保握较高增速。

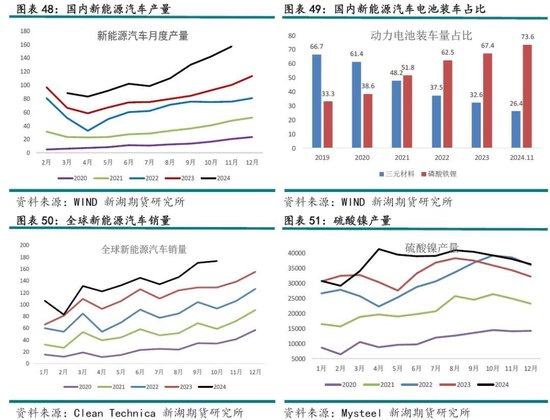

在出口高增长,国内以旧换新政策加握,以及车企降价促销等作用下,24 年国内新动力汽车产量增速反而较23 年扩大,1-11 月新动力汽车产量累计增长37.5%至1148.9 万辆,新动力汽车渗入率进一步晋升至41%。1-10 月全球新动力汽车亦达成了25%的增速,累计销售了1346 万辆。

天然24年国内新动力汽车需求增速晋升,但因三元电板老本较高,加上电板本事的快速发展,近几年三元电板装机量占比逐年下降,2024年国内三元电板装机量占比进一步降至26.4%,2021年为48.2%。因此24年新动力限制镍消费最终进展为下降,24年三元先行者体产量同比下降1.4%至77.4万吨。硫酸镍因一定比例的量流入镍冶真金不怕火厂出产镍板,其产量仍达成了高增长,2024年硫酸镍产量累计同比增长11.3%至44.8万金属吨,其中12.7万吨用于出产镍板,电板及电镀用硫酸镍为32.17万吨,2023年为34.5万吨,2024年为36.9万吨;新动力限制镍消费已结伙下降2年。从镍板月度浪费量不错看到,6月份运转用量上了一个台阶,下半年新动力限制镍消费疲弱也成为累赘镍价的其中一个要素。

跟着原材料价钱的握续下降,当今三元先行者体的老本也已大幅下降,在三元电板的续航续航上风下,估量25年新动力限制镍消费有望扫尾降势,重回正增长。

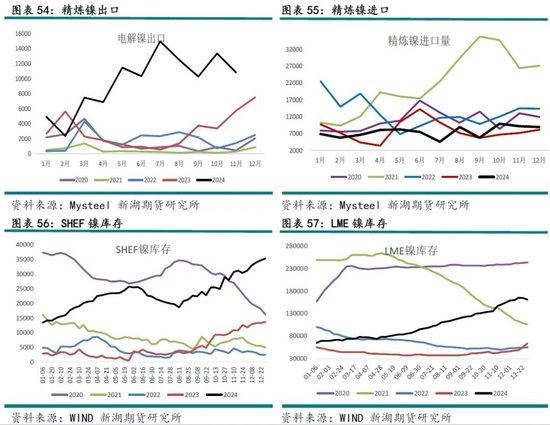

四、2025中国仍是纯镍净出口国,全球纯镍库存延续累库

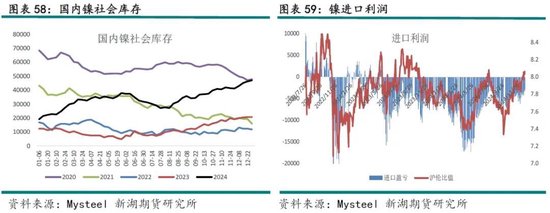

因国内纯镍产量大幅增长,而消费量有限;再加上表里出口窗口握续掀开,国内镍企已陆续注册为LME交割品牌,2024年国内纯镍出口大幅增长,成为纯镍净出口国;除此之外,印尼青山的纯镍表情24年也告捷注册为LME交割品牌。这些多余的纯镍大部分流入LME仓库,2024年LME库存握续攀升,已较岁首累库接近10万吨至16.2万吨。2024年国内镍库存也握续攀升,全年累库2.2万吨至3.5万吨。

在国内纯镍产量握续增多,消费增长有限的布景下,估量25年国内纯镍净出口将连接扩大,全球纯镍库存也将延续累库。

五、行情估量- 镍价连接磨底,不锈钢看护区间运行

1、在低迷的镍价的冲击下,以及硫化矿山品位下降,2024年外洋镍企因老本攀升出产耗损接连停产。另外印尼RKAB审批经由放缓也握续制约着印尼镍产量的开释火法冶真金不怕火表情,其产量增长不足预期。全球镍供应由此前的全面多余转为二级镍多余彰着收窄,以至国内镍铁供应转为紧缺。

2、 在资格2023、2024年国内及印尼电积镍新增表情的快速投产后,全球纯镍产量大幅增长,但国内纯镍消费当今仅网络于合金和电镀限制,纯镍多余幅度扩大。2025年天然国内新增表情较少,但跟着2024年新投产表情的达产,以及印尼新增的5万吨表情的产量开释,2025年估量国内和印尼纯镍产量将连接增多。

3、24年镍价在火法表情12万元/吨的老本位相沿较强。但2025年纯镍多余趋势难改,全球库存将延续累库。2025年不摈弃跌破12万,向湿法冶真金不怕火老本10万元/吨的老本去迫临。

4、舍弃10月印尼对2025年的迷惑额度审批达到了2.5亿湿吨,但据测算审批量至少在2.9亿吨隔邻才能温情镍企需求。对镍价来说,25年印尼政策仍是要点关怀变量。

5、不锈钢下流需求端有韧性。2025年国内经济将教育。估量25年国内不锈钢消费或好于24年,增速有望扩大,或为不锈钢价钱带来一定的朝上弹性。

6、国内不锈钢已成为产能多余行业。产量和需求及利润息息关系,不锈钢产量弹性较大。若不锈钢需求较好,不锈钢价钱攀升,钢厂出产意愿攀升产量增多将压制不锈钢上方空间。

7、2025年纯镍多余延续,镍价或连接磨底,全年运行区间为10-14万;不锈钢产量弹性大,在镍价莫得趋势性行情的影响下,难以走出零丁性行情,全年或在1.2-1.5万区间轰动。

新浪联结大平台期货开户 安全快捷有保险

新浪联结大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:赵念念远